Zajištění korporátních dluhopisů snižuje riziko. Když chce emitent zajistit dluhopis přímo, může k zastavení nabídnout výrobní zařízení, stroje nebo například vybavení kanceláří, tedy movitý majetek. Zvolit může i zajištění pozemky či budovami, tedy nemovitostmi. Právě zajištění nemovitostmi preferují věřitelé nejvíce. Mají zde totiž největší pravděpodobnost, že peníze v případě problémů získají zpět. Pojďme se podívat na jednotlivé druhy zajištění, se kterými se u dluhopisových emisí setkáte nejčastěji.

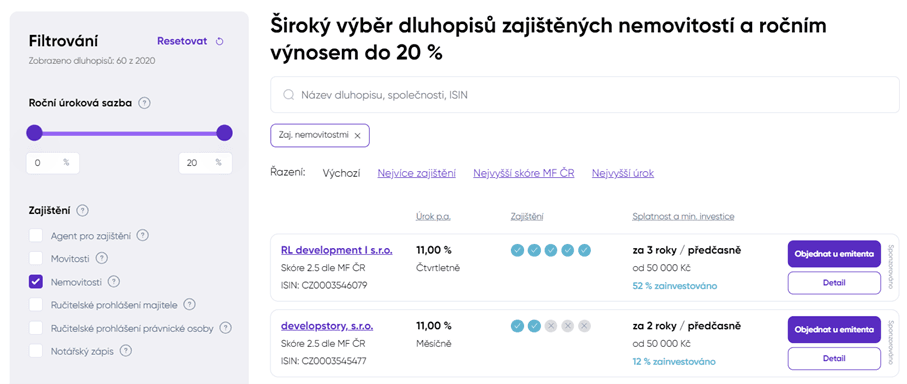

Zajištění nemovitým majetkem společnosti

Zajištění emise dluhopisů nemovitým majetkem je jedním z nejžádanějších a nejoblíbenějších způsobů zajištění. V případě problémů se splácením emise jsou investoři uspokojeni z peněz získaných z prodeje nemovitosti, která byla v zástavě emise.

I když je emise zajištěna nemovitostí, mohou se investoři setkat s tzv. tržním rizikem. To je spojeno s možným poklesem hodnoty zástavy. Proto ani zajištění nemovitostí nemusí investici ochránit ze 100 %. Bezpečnější je tedy zajištění investice, kdy hodnota nemovitosti sahá alespoň do výše 130 % hodnoty emise dluhopisů.

Takováto „přezajištěná“ emise je považována za jednu z nejbezpečnějších investic, i když v případě problémů může samotný proces vypořádání investorů trvat roky.

Nemovitosti mohou být do zástavy umístěny v různém pořadí. Vždy je nejlepší být první v pořadí, kdy se nároky uspokojují jako první před ostatními pohledávkami ostatních věřitelů zajištěnými zástavním právem druhým v pořadí.

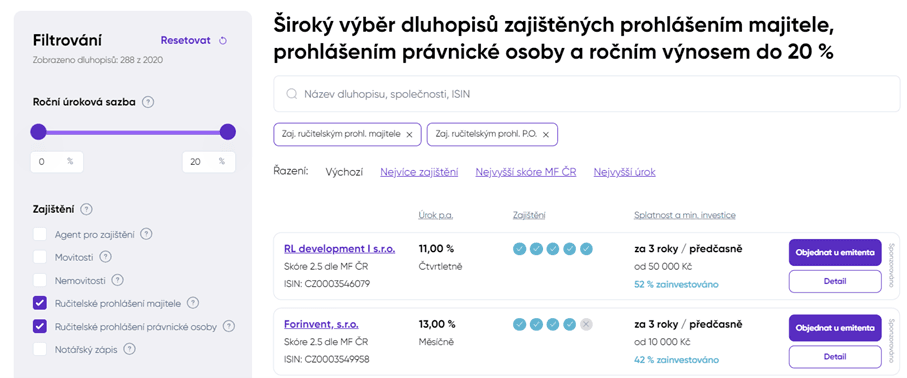

Ručitelské prohlášení

Naproti tomu ručitelské prohlášení je smluvní dokument, v němž se ručitel emitentovi zavazuje k tomu, že v případě prodlení emitenta s placením bude ručitel hradit za něj. Pokud se platby zpozdí, investor má možnost písemně vyzvat ručitele k nápravě.

Ručitelské prohlášení je nejčastější formou zajištění, se kterou se můžete u emise dluhopisů setkat. Z našich dat vidíme, že se jedná o nejčastější formu zajištění.

Ručitelem obyčejně bývá osoba, která má k emitentovi užší vztah, např. majitel, jeden ze společníků apod. Může jít i o právnickou osobu, jako je mateřská společnost. I zde je však možné narazit na problémy při uspokojování investorů. Ručitel totiž sám o sobě nemusí být schopen závazky zaplatit.

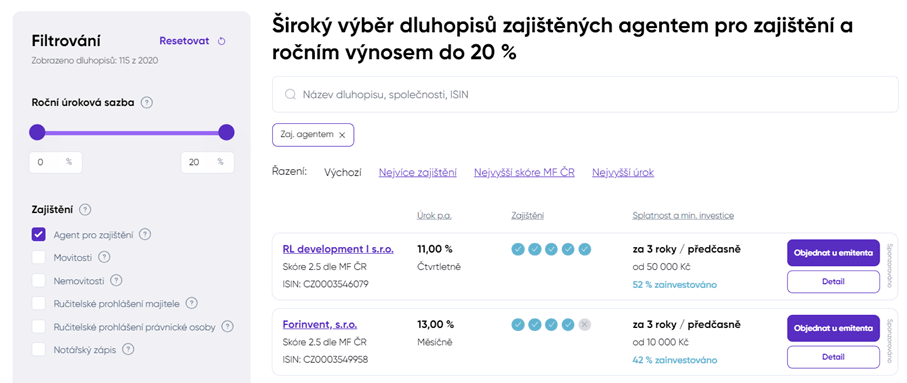

Agent pro zajištění

Agentem pro zajištění je právnická či fyzická osoba, která ochraňuje práva věřitelů. Je to osoba, která za investory vykonává práva ze zajištění dluhopisů v momentě, kdy emitent není schopen dostát svým závazkům.

Agent pro zajištění zajistí realizaci zástavního práva, a to postupem uvedeným v emisních podmínkách a smlouvě uzavřené s agentem pro zajištění, tj. např. zajistí prodej předmětu zajištění a následně rozdělí získaný výtěžek mezi investory.

„V případě, že emitent není schopný splácet, sám agent realizuje zajištění a splacení pohledávek. Typicky například pomocí zástavního práva k nemovitosti, pokud bylo zřízeno, kdy po odečtení vlastních nákladů zbývající částkou pokryje pohledávky investorů.“ popisuje Vladimír Pikora.

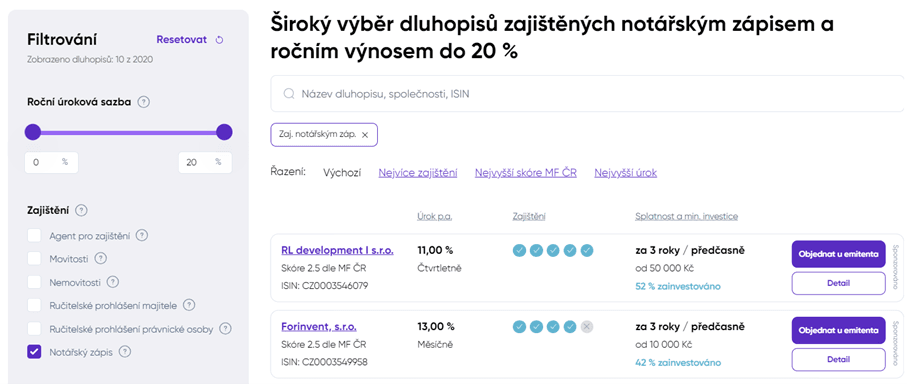

Notářský zápis

Notářský zápis je dokument, který dává svolení k přímé vykonatelnosti neboli exekuci. Pokud tedy dlužník neplní své závazky, na základě notářského zápisu lze pohledávky vymáhat rovnou v exekuci.

V takovém případě má Agent pro zajištění vůči emitentovi vykonatelnou pohledávku a může zahájit úkony ve prospěch investorů okamžitě, aniž by bylo nutné čekat na soudní rozhodnutí. Notářský zápis tedy zásadním způsobem zjednodušuje vymáhání finančních prostředků od emitenta v případě, kdy není schopen dostát svým závazkům.

Jak je na tom trh z hlediska zajištění?

Z 1 094 firemních dluhopisů nalezených k únoru 2023 v Česku jich je zajištěno pouze 186, tedy 17 %. Nejčastěji používanými způsoby zajištění jsou ručitelská prohlášení (157), agenti pro zajištění (48) a movitý majetek (30). Celých 83 % dluhopisů je ovšem nezajištěných a v tomto směru potenciálně rizikových. Ze 186 zajištěných korporátních dluhopisů na českém trhu je v současné době 30 (16 %) zajištěno movitým majetkem a 21 (11 %) majetkem nemovitým. Aktualizace čísel k roku 2024 se připravuje.